Свечной анализ

Японские свечи (Japanese Candlesticks) – наиболее часто используемый вид интервальных графиков. Наглядность и простота такого вида графиков позволяет быстро анализировать текущую рыночную картину и оперативно реагировать на изменения рыночных тенденций.

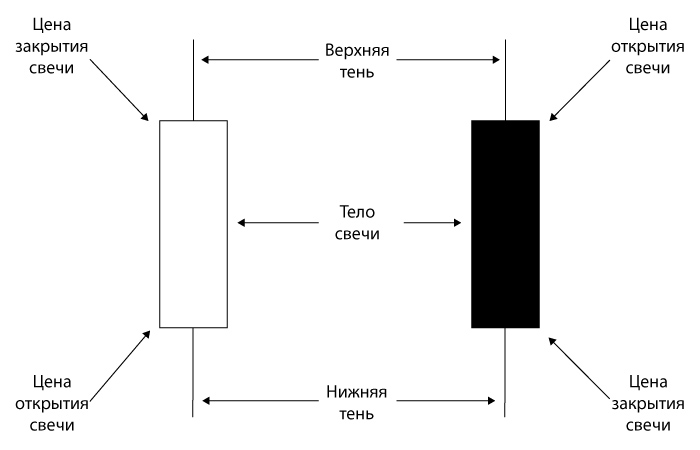

Напоминаем, что каждая свеча строится по четырем точкам – это цены открытия (Open), закрытия (Close), максимум (High) и минимум (Low) временного интервала, за который была построена свеча. В свою очередь в японских свечах различают следующие составные части:

- Тело – расстояние между открытием и закрытием свечи, на графике отображается в виде прямоугольника. В зависимости от типа свечи закрашивается в белый или черный цвета

- Верхняя тень – расстояние от тела до максимума свечи, отображается в виде вертикальной линии

- Нижняя тень – расстояние от тела до минимума, также отображается в виде вертикальной линии

В зависимости от соотношения цен закрытия и открытия свечи бывают двух типов:

- Бычьи – растущие свечи, цены закрытия выше цен открытия (Close > Open), тело закрашивается в белый цвет

- Медвежьи – падающие свечи, цены закрытия ниже цен открытия (Close < Open), тело закрашивается в черный цвет

Основные принципы анализа японских свечей

Анализ японских свечей – это анализ свечных конфигураций (моделей), то есть по форме и взаимному расположению свечей производится анализ текущего состояния рынка и делается прогноз относительно дальнейшей динамики цен.

В свечном анализе принято оценивать:

- Величину тела – чем оно длиннее, тем вероятнее продолжение движения, для белой свечи – изменение цены вверх, а для черной – вниз. Свеча с маленьким телом сигнализирует о неопределенности на рынке касательно дальнейшего поведения цены.

- Размер теней (хвостов) и их соотношение к длине тела – чем длиннее тень с какой-либо стороны (и чем длиннее она по отношению к телу), тем меньше вероятность для продолжения движения именно в эту сторону.

- Отношение к соседним свечам – стоящие рядом свечи часто могут составлять свечные модели – определенные ценовые паттерны, по которым можно сделать предположение о дальнейшем ходе цены.

- Место расположения – одна и та же по форме свеча может подавать разные сигналы, в зависимости от того где она расположена – на вершине рынка, на дне или в боковике.

Важно понимать, что максимальную полезность свечной анализ являет не сам по себе, а в сочетании с другими видами технического анализа, прежде всего с горизонтальными уровнями и наклонными линиями. Например, если свеча с длинным белым телом прорывает важную линию сопротивления, то эта свеча представляет куда больший интерес для анализа, нежели аналогичная по форме свеча, но расположенная вдали от каких-либо технических ориентиров. Чем старше таймфрейм, тем надежнее выглядит модель. В свечном анализе справедлив принцип «от обратного» – чем более однозначный и сильный сигнал не отработался (не подтвердился), тем увереннее цена пойдет в противоположную сторону.

Простые свечные модели

К ним относят модели, состоящие всего из одной свечи.

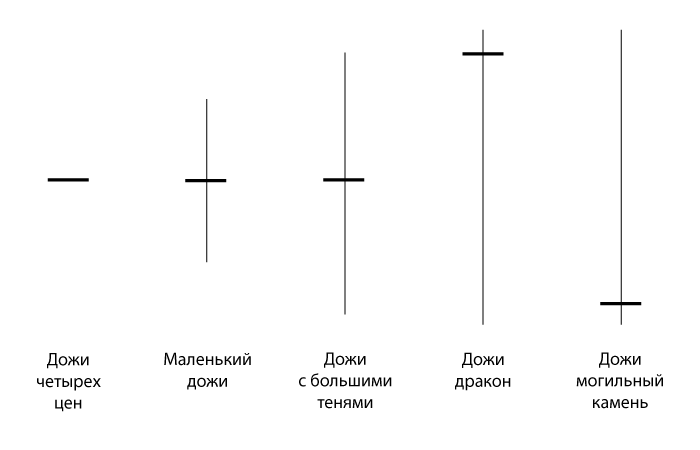

Дожи или доджи (doji) – является одним из наиболее важных элементов свечного анализа. Тело дожи либо очень маленькое, либо отсутствует вовсе, а цена открытия примерно равна цене закрытия. Различают следующие подвиды дожи:

- Дожи четырех цен – редко встречается и не анализируется. Возникает, когда на протяжении всего периода не происходило изменения цен, представляет собой горизонтальную черту, без теней.

- Маленький дожи и дожи с большими тенями – верхняя и нижняя тени примерно одинаковы. Возникает в периоды рыночной неопределенности и временной остановки тренда при равенстве сил быков и медведей, рынок временно находится в равновесии, в состоянии нерешительности продолжать движение в одну из сторон.

- Дожи дракон и могильный камень – имеют очень большую тень с одной стороны при очень маленькой или отсутствующей тени с противоположной стороны. Обычно представляют собой разворотные модели, сигнализируя о дальнейшем движении цены в сторону, противоположную от хвоста. Особенную значимость данные модели приобретают в случаях возникновения вблизи важных уровней поддержки или сопротивления.

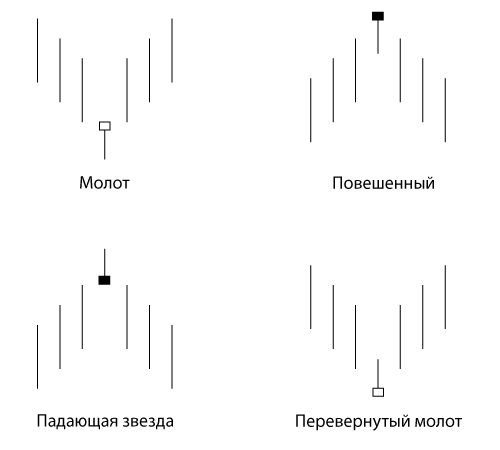

Молот – сигнал разворота, появляется у основания рынка на фоне окончания нисходящего тренда. Обладает маленьким телом и длинной нижней тенью – обычно в 3 и более раз длиннее тела. Цвет тела не имеет значения, может быть как черным, так и белым. Закрытие происходит на максимуме или очень близко к нему, потому верхняя тень отсутствует или очень незначительна. Часто молот образуется после попытки прорыва важного уровня со стороны медведей, но которая оказалась неудачной, инициативу перехватили быки и на рынке произошел разворот.

Повешенный – свеча по форме как молот, но формируется не внизу рынка, а на его вершине. Первоначальная активность продавцов и маленькое тело свидетельствуют в пользу медведей, сигнализируя о слабости рынка, но последующий возврат цены покупателями говорит о том, что у рынка еще остались какие-то силы для роста. В классическом свечном анализе принято считать такую модель признаком неустойчивости рынка и предвестником разворота. Полноценный медвежий сигнал формируется только после подтверждения – закрытие следующей свечи должно быть ниже тела повешенного.

Падающая звезда и перевернутый молот – зеркальные отражения молота и повешенного соответственно. Все характеристики и интерпретации аналогичны.

Сложные модели

В свечном анализе сложными моделями называют комбинации, состоящие из двух и большего количества свечей. Довольно часто можно наблюдать, что если совместить все элементы сложной модели в одну свечу (открытие первой свечи, закрытие последней и экстремумы всего комплекса), то получится одна из уже знакомых простых моделей.

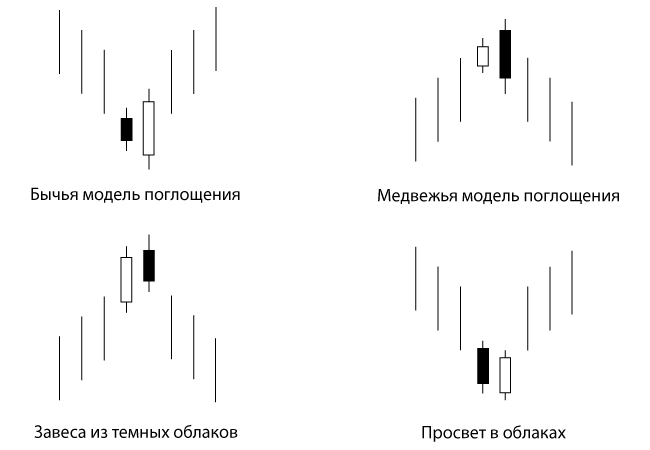

Модель поглощение – состоит из двух рядом расположенных свечей с телами противоположных цветов, при этом тело второй свечи полностью перекрывает собой тело первой. После того, как сформировалась первая свеча, происходит открытие второй с гэпом в ту же сторону – если была свеча роста, то гэп направлен вверх, если падения, то вниз. Допускаются случаи, когда закрытие первой находится на одном уровне со второй, без гэпа. Но затем, происходит переход инициативы к противоположной стороне и цена разворачивается, полностью перекрывая тело предыдущей свечи с закрытием за его пределами. Тени свечей в расчет не берутся. Модель поглощение – разворотная, существует в двух вариациях:

- Бычья модель образуется на фоне нисходящей тенденции, когда черное тело первой свечи поглощается белым телом второй

- Медвежья модель образуется на фоне растущего тренда, когда белое тело первой свечи поглощается черным телом второй

Завеса из темных облаков – медвежья разворотная модель, формируется на фоне восходящей тенденции. Состоит из двух свечей – первая с былым телом (растущая), вторая открывается с гэпом вверх (допустимо и на одном уровне, без гэпа), но затем происходит разворот цены и закрытие ниже середины тела первой свечи. Данная модель – это фактически неполное поглощение, чем сильнее перекрывается тело первой свечи, тем она сильнее. Тени свечей не учитываются.

Просвет в облаках – бычья разворотная модель, формируется на фоне нисходящей тенденции. Является зеркальным аналогом завесы из темных облаков, все свойства аналогичны.

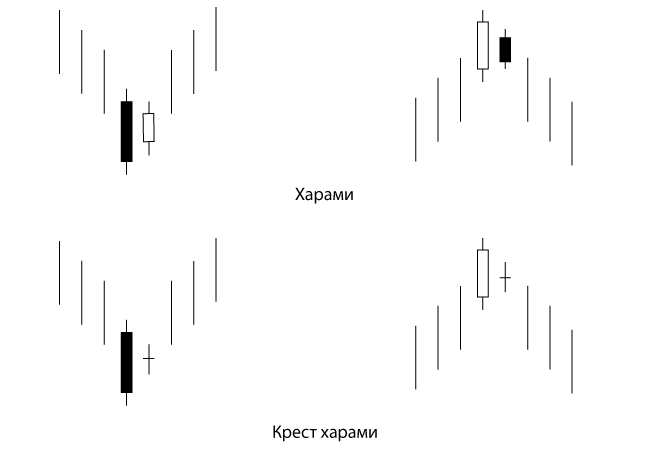

Харами – модель, состоящая из двух свечей, в которой тело второй свечи находится полностью в пределах тела первой, в этом смысле данная модель противоположна модели поглощения. Цвета тел первой и второй свечи, как и размеры теней значения не имеют. В большинстве случаев считается моделью разворота, но не всегда, чаще всего появление харами сигнализирует о некоторой временной неопределенности на рынке, при этом:

- Если весь диапазон второй свечи, включая тени находится в пределах тела первой свечи (формируется сужение диапазона) – это усиливает сигнал

- Чем меньше тело и короче тени второй свечи, тем сильнее сигнал. Если в роли второй свечи выступает дожи, то такая модель называется крест харами

- Если второе тело расположено посередине первого, то это скорее разворотная модель. Если оно расплоложено близко к одной из границ, то скорее всего это временная остановка рынка перед дальнейшим походом

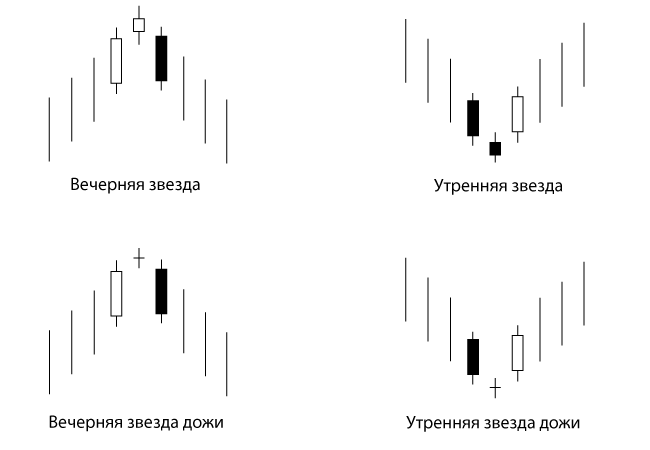

Вечерняя звезда – медвежья разворотная модель, состоящая из трех свечей. Первая свеча – растущая, с длинным белым телом. Далее, часто с гэпом вверх, но не обязательно, идет свеча с маленьким телом и короткими тенями (цвет может быть как белым, так и черным). Завершает модель падающая свеча с длинным черным телом. Если в роли второй свечи выступает дожи, то такая формация называется вечерняя звезда дожи, которая считается более сильной.

Утренняя звезда – бычья разворотная модель, также состоящая из трех свечей. Сначала идет падающая свеча с длинным черным телом, затем маленькая свеча, затем – растущая с длинным белым телом. Является зеркальным аналогом вечерней звезды. По аналогии, если средняя свеча в форме дожи, то такая модель называется утренняя звезда дожи.

Помимо описанных выше, в свечном анализе различают многие другие модели, но они имеют меньшую значимость.