МОНЕТАРНАЯ ПОЛИТИКА, ПРОЦЕНТНЫЕ СТАВКИ И РОЛЬ ЦЕНТРАЛЬНЫХ БАНКОВ

Монетарная или денежно-кредитная политика – это политика, проводимая центральными банками государств, направленная на регулирование количества денег в экономике. Согласно современной монетарной теории именно денежная масса в экономике является определяющим фактором ее состояния. Если количество денег недостаточное (дефицит денежной массы), происходит замедление экономических процессов. С другой стороны, если это количество выше необходимого (избыток денежной массы), то происходит рост инфляции и «перегрев» отдельных отраслей экономики, формируются «финансовые пузыри».

Таким образом, целью проводимой монетарной политики является поддержание оптимального уровня денежной массы и сглаживание циклических колебаний. В период роста она не дает экономике перегреваться, а в периоды рецессии – стимулирует деловую активность.

Задачи монетарной политики:

- Влияние на рынок труда и обеспечение оптимального уровня занятости

- Контроль процентных ставок и поддержание целевого уровня инфляции

- Регулирование валютного курса

- Реагирование в случае форс-мажорных обстоятельств

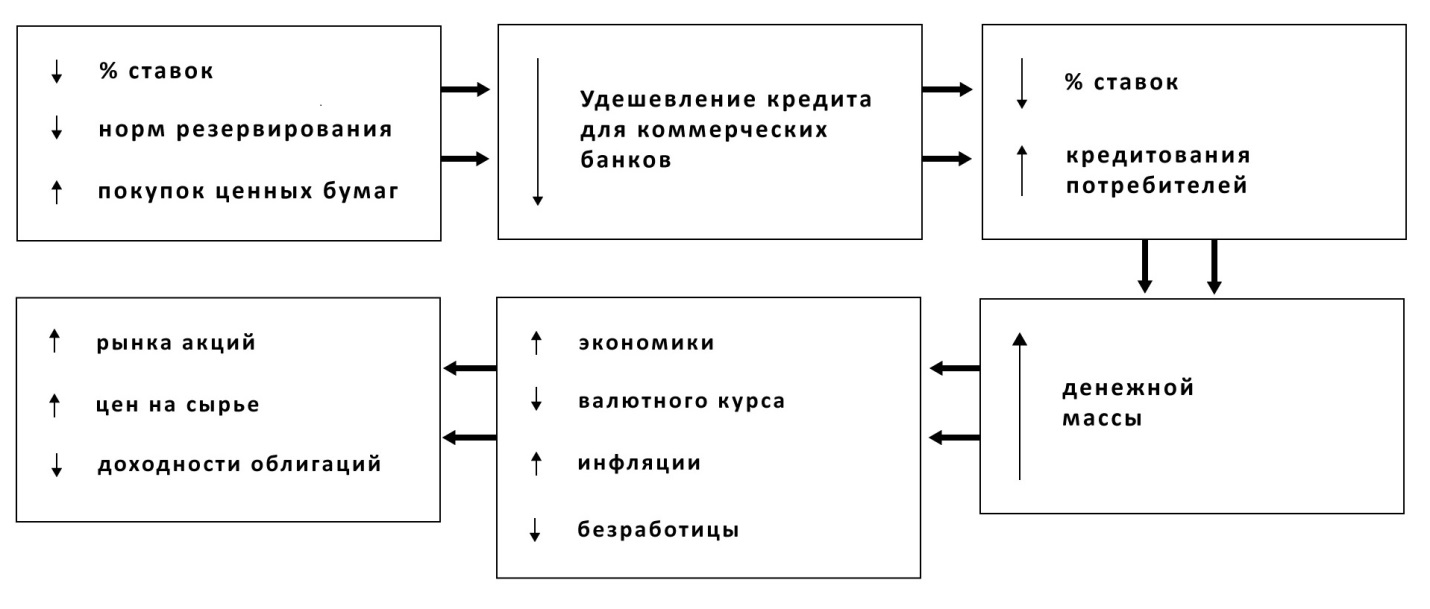

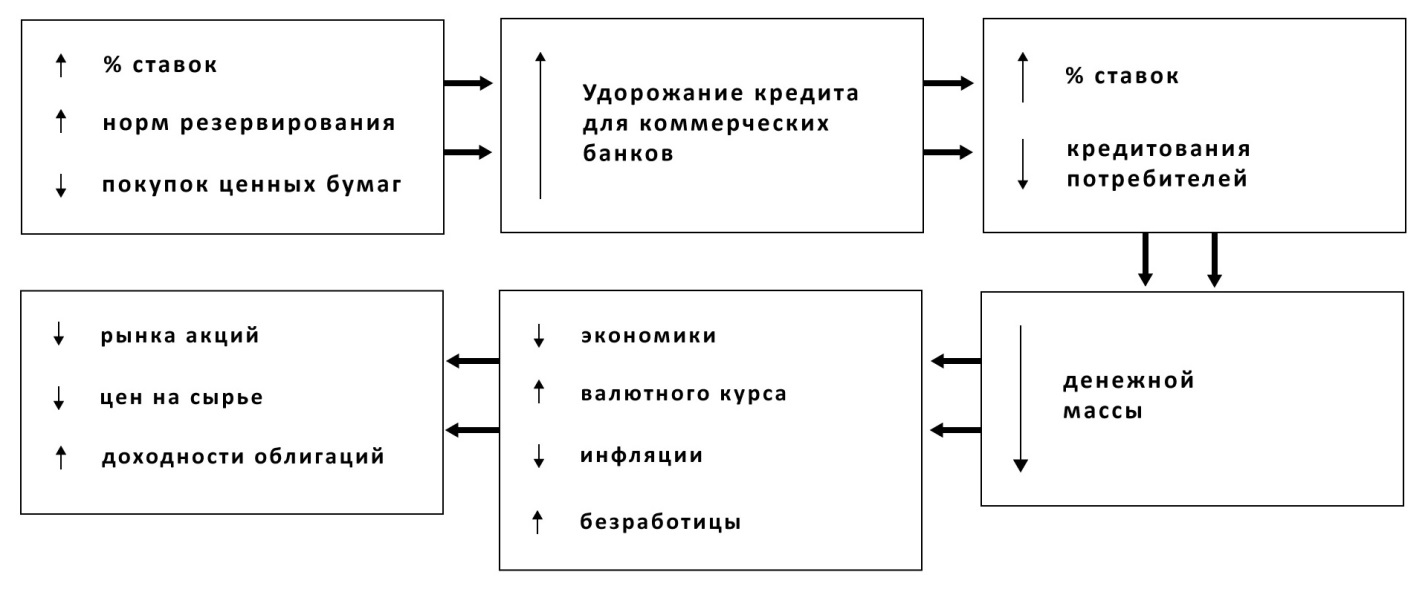

Денежно-кредитная политика проводится центральными банками не напрямую, а опосредовано через кредитование коммерческих банков и через операции на открытом рынке. В свою очередь, коммерческие банки кредитуют конечных потребителей, и чем дешевле им доступен кредит от центрального банка, тем больше кредитов они могут выдать потребителям. В упрощенном виде механизм влияния центральных банков на объем денежной массы выглядит так:

Центральные банки используют следующие инструменты монетарной политики:

- Регулирование процентной ставки, под которую ЦБ выдает кредиты коммерческим банкам. Чем ниже ставка, тем дешевле кредит для коммерческого банка, тем дешевле и доступнее кредиты для населения

- Установление нормы обязательных резервов или требований к ликвидности. Чем эта норма ниже, тем больше кредитов может выдать коммерческий банк

- Операции на открытом рынке – валютные интервенции, покупка или продажа ценных бумаг

Монетарная политика, проводимая ЦБ может принять следующие виды:

Стимулирующая (мягкая, «голубиная») – включает снижение процентных ставок, снижение норм резервирования и покупки ЦБ ценных бумаг на открытом рынке. Данные меры приводят к росту денежного предложения, что ведет к увеличению потребительского спроса. Данная политика обычно проводится в периоды рецессии, чтобы простимулировать экономическую активность.

Сдерживающая (жесткая, «ястребиная») – включает рост процентных ставок, повышение норм резервирования и продажи ЦБ ценных бумаг на открытом рынке. Данные меры приводят к сокращению денежного предложения, что ведет к снижению потребительского спроса и нормализации цен. Обычно проводится в периоды экономического роста с целью сдерживания инфляции.

Центральные банки и процентные ставки

Центральные банки государств – это учреждения, ответственные за проведение монетарной политики. Это главные банки в странах, которые наделены эксклюзивным правом эмиссии банкнот, они же являются хранителями золотовалютных резервов.

Основные мировые центральные банки:

U.S. Federal Reserve System (Fed) – Федеральная Резервная Система США

European Central Bank (ECB) – Европейский Центральный Банк

Bank of England (BOE) – Банк Англии

Bank of Japan (BOJ) – Банк Японии

Swiss National Bank (SNB) – Швейцарский Национальный Банк

Bank of Canada (BOC) – Банк Канады

Reserve Bank of Australia (RBA) – Резервный Банк Австралии

Reserve Bank of New Zealand (RBNZ) – Резервный Банк Новой Зеландии

Все выше перечисленные учреждения используют приблизительно одни и те же инструменты монетарной политики, ключевым из которых являются процентные ставки.

Различают следующие виды процентных ставок:

- Ставки центральных банков – это ставки, действующие между ЦБ и коммерческими банками. Сюда относят учетные ставки (Discount Rate) или ставки рефинансирования (Refinancing Rate) – процентные ставки, по которым ЦБ напрямую кредитуют банки; ставки репо (Repo Rate) – соглашение о продаже и обратной покупке ценных бумаг; ломбардные ставки (Lombard Rate) – кредитование под залог недвижимости или золотовалютных резервов.

- Межбанковские процентные ставки – ставки, действующие между коммерческими банками. Сюда относят ставку по федеральным фондам США, LIBOR (London Interbank Offer Rate), EURIBOR (Euro Interbank Offer Rate) и многие другие.

- Розничные процентные ставки – ставки, применяемые коммерческими банками при работе с клиентами, такие как ставки привлечения на депозиты (Deposit Rate) и ставки кредитования (Lending Rate).

Федеральная резервная система США и количественное смягчение (QE)

Федеральная резервная система (Federal Reserve System, FED) – независимый федеральный финансовый институт, выполняющий функцию центрального банка и контролирующий деятельность системы коммерческих банков США. В структуру ФРС входят 12 региональных резервных банков и банки-члены ФРС. Возглавляет ФРС совет управляющих. Важнейшим подразделением ФРС выступает Федеральный комитет по операциям на открытом рынке (FOMC) – именно этот орган определяет политику процентных ставок.

Federal Funds Rate – ставка по федеральным фондам, процентная ставка, по которой банки ссужают друг другу свои избыточные резервы на короткий срок (овернайт). Является основной процентной ставкой в США. Целевой уровень ставки по федеральным фондам определяется на заседаниях FOMC и достигается путем проведения операций по покупке/продаже краткосрочных ценных бумаг на открытом рынке.

Discount Rate – учетная ставка ФРС, по которой ссужаются средства напрямую коммерческим банкам. Эта ставка всегда выше ставки по федфондам, в этом случае ФРС выступает кредитором последней инстанции.

Количественное смягчение (Quantitative Easing, QE) – стимулирующая политика, проводимая в условиях околонулевых процентных ставок, когда другие инструменты исчерпаны и неэффективны. Заключается в покупке ФРС ценных бумаг у своих банков-членов. При этом акцент делается на выкуп долгосрочных бумаг, таких как государственные и корпоративные облигации, ипотечные бумаги. Следствием данной политики является насыщение ликвидностью банковской системы, снижение долгосрочных ставок и рост кредитования.