Спеціальні види цінових графіків

Крім стандартних інтервальних графіків, таких як бари або японські свічки, існує багато інших способів побудови графіків цін фінансових інструментів. Серед таких альтернативних варіантів найбільшої популярності набули рендж-бари, ренко, кагі, хрестики-нулики та Хайкен Аші. Подібні варіанти використовуються з метою кращої візуалізації трендів та усунення ринкового шуму.

Рендж-бари (Range Bars) – це спосіб побудови графіка ціни, де усувається фактор часу. Іншими словами, нові бари формуються не за якийсь конкретний період часу, а коли величина коливання ціни досягне певного значення. У рендж-барів є лише один параметр - розмах коливань у пунктах, тому всі елементи такого графіка мають однаковий розмір у вигляді різниці між мінімумом та максимумом бару. На формування того чи іншого рендж-бару може йти різна кількість часу і новий бар не почне формуватися, поки розмір попереднього не досягне заданого значення, закриття кожного рендж-бару припадає на його максимум або мінімум. На малюнку нижче зображені для порівняння графіки у вигляді звичайних OHLC-барів (1) та рендж-барів (2) у 1000 пунктів.

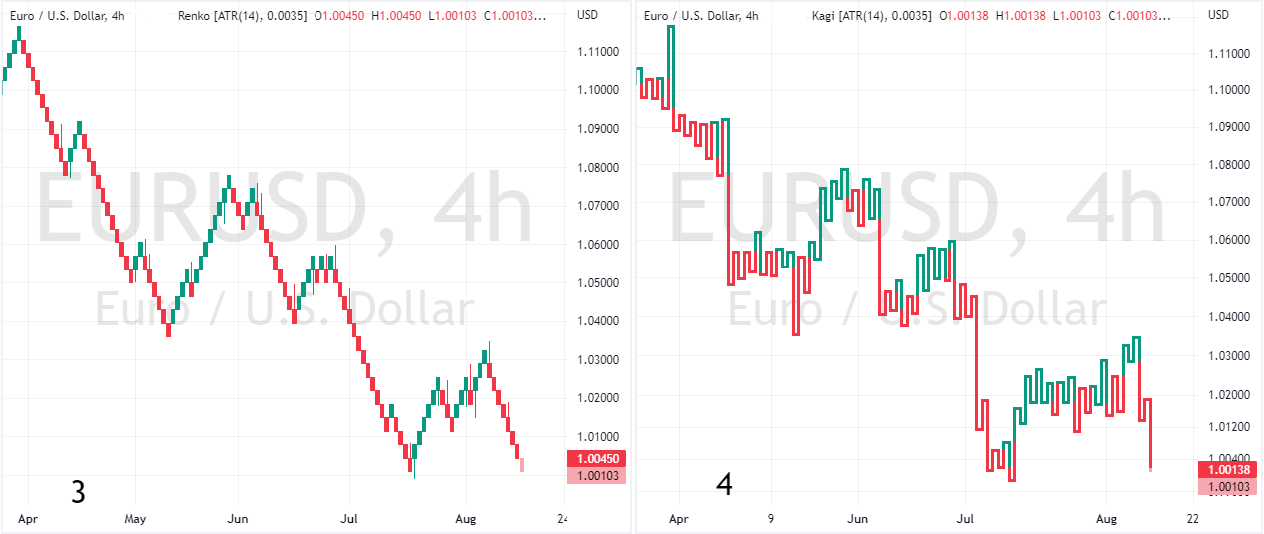

Графік Ренко (Renko Chart) – має вигляд прямокутних «цеглинок», що йдуть послідовно та розміщені строго по діагоналі одна відносно одної (3). Єдиний параметр – розмір цеглини, що задається в пунктах, відсотках чи одиницях ATR. Новий елемент не з'являється на графіку доти, доки ціна не пройде задану відстань від верхнього або нижнього краю попереднього елемента. Іноді на таких графіках також показують «хвости» - коли ціна перевищувала в моменті максимум або мінімум попереднього прямокутника, але не пройшла потрібну відстань і повернула у зворотному напрямку.

Графік Кагі (Kagi Chart) – представлений у вигляді ряду паралельних вертикальних ліній, з'єднаних горизонтальними лініями однакової довжини (4). Вертикальна лінія продовжує будуватися до тих пір, поки ціна продовжує йти в тому самому напрямку. Якщо ціна розвертається і відходить від локального екстремуму на задану величину у зворотному напрямку, відбувається побудова нової паралельної вертикальної лінії, а на місці локального екстремуму, що утворився, малюється горизонтальна риска, яка з'єднує вертикальні лінії. Таким чином, графік Кагі формується у вигляді «змійки», яка постійно змінює напрямок. Єдиним параметром графіка є величина розвороту, яка може бути виражена в пунктах, відсотках або в одиницях ATR. Графік Кагі добре себе зарекомендував як трендовий фільтр – як тільки ціна змінює напрямок, це супроводжується зміною кольору або товщини лінії на графіку. Напрямок тренду визначається на основі базового правила теханалізу – якщо максимум перевищує попередній максимум, то тренд висхідний, і навпаки – коли новий мінімум стає нижчим за попередній мінімум, то тренд низхідний.

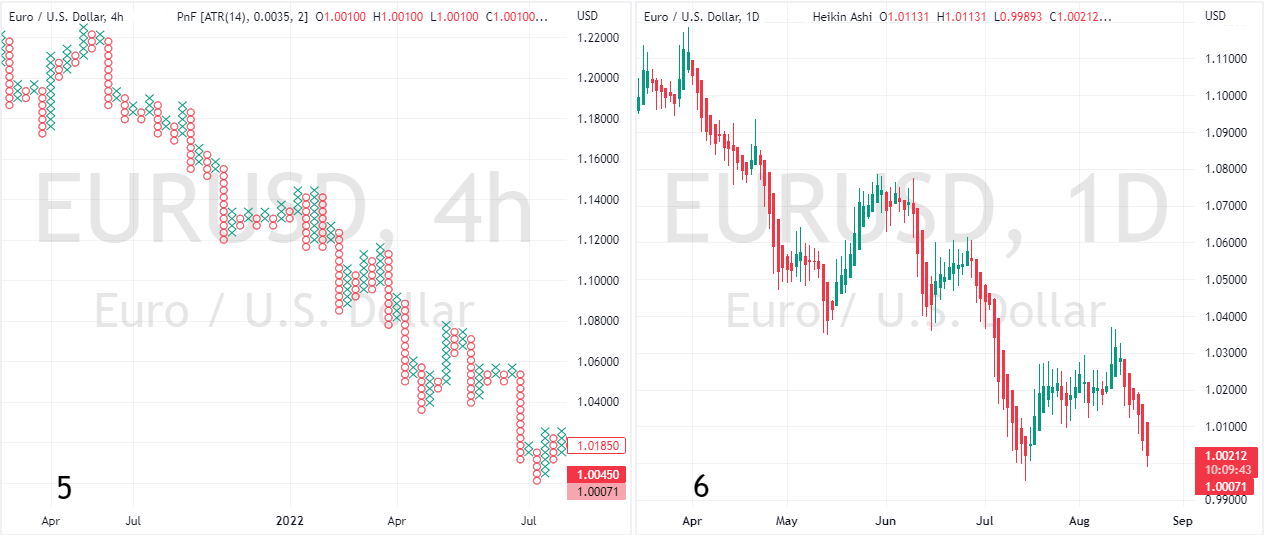

Графік хрестики-нулики (Point & Figure Chart) – у цьому графіку ділянки зростання позначаються хрестиками, а ділянки падіння нуликами (5). Містить два параметри: 1) розмір блока, тобто дистанція, яку має пройти ціна, щоб на графіку з'явився новий елемент – хрестик або нулик; 2) розворотний коефіцієнт – визначає, на скільки має ціна розвернутися, щоб почати малювати новий стовпчик у зворотному напрямку. Розмір блока може задаватися в пунктах, відсотках ціни або у величинах ATR. В одному стовпчику можуть бути тільки хрестики або тільки нулики, але ніяк не разом, і поки ціна не пройде у зворотному напрямку відстань рівну розміру блока, помножену на розворотний коефіцієнт, новий стовпчик не почне формуватися.

Хайкен Аші (Heiken Ashi) – за великим рахунком, це навіть не окремий вид графіків, а індикатор, який перетворює звичайні японські свічки у більш згладжений вигляд (6). Розрахунок параметрів свічки Хайкен Аші відбувається так:

- Open – ціни відкриття та закриття попередньої свічки Heiken Ashi складаємо та ділимо навпіл

- Close - складаємо Open, Close, High, Low поточної звичайної японської свічки і ділимо на чотири

- High – найбільше значення з наступних параметрів – High поточної звичайної свічки, Open та Close поточної свічки Heiken Ashi

- Low – найменше значення з наступних параметрів – Low поточної звичайної свічки, Open та Close поточної свічки Heiken Ashi

В результаті ми отримуємо графік, що складається із середніх значень, отриманих на основі звичайного свічного графіка. Подібні модифікації дозволяють краще візуалізувати локальний тренд та усувають цінові гепи. Крім того, для Heiken Ashi справедливі ті самі свічні моделі, що і для звичайних японських свічок.

Насамкінець варто зазначити, що до всіх вище наведених альтернативних видів цінових графіків можна застосовувати ті самі правила та прийоми технічного аналізу, що й до звичайних традиційних графіків – ключові рівні, технічні лінії, цінові канали, графічні фігури тощо.