Рубрика "дивидендные аристократы" - Consolidated Edison, Inc.

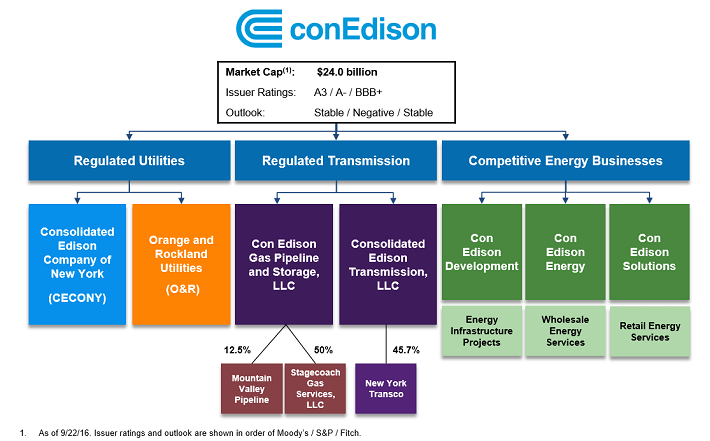

Consolidated Edison — регулируемая коммунальная холдинговая компания. Компания владеет Consolidated Edison Company of New York (сокращенно: CECONY) и Orange and Rockland Utilities (сокращенно: O&R). CECONY продает электричество, газ и пар (занимается пароснабжением) в городе Нью-Йорке (New York City) и графстве Вестчестер (Westchester County). O&R продает электричество и газ в штатах Нью-Йорк и Нью-Джерси. Дополнительно к этому компания владеет средненьким газовым бизнесом и конкурентным энергетическим бизнесом. Картинка ниже иллюстрирует операционную структуру компании:

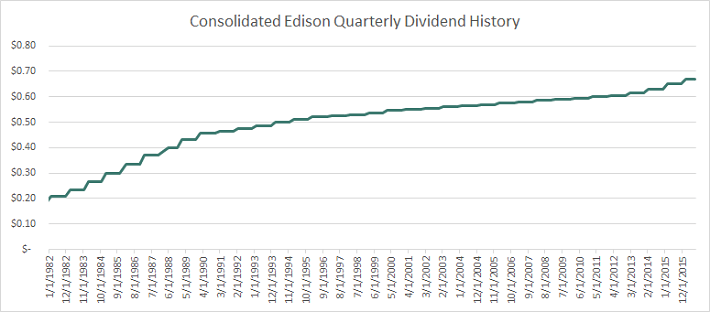

У Consolidated Edison длинная операционная история. История компании отслеживается с 1823 года, когда она была известна под названием New York Gas Light Company. 61 год спустя в 1884 несколько компаний, работавших с газовым освещением улиц, консолидировали свои бизнесы. Объединенная компания была известна как Consolidated Gas Company of New York. Консолидированный бизнес продолжал расти, поглощая газовые, электрические и паровые компании. В 1936 году компания изменила свое название на Consolidated Edison. Бизнес с такой длинной операционной историей определенно квалифицируется как «голубая фишка». У Edison также длинная дивидендная история (42 года подряд):

В настоящий момент акция имеет дивидендную доходность 3,7%. Для сравнения средняя дивидендная доходность S&P500 — 2,1%. Два основных момента выделяется в дивидендах Edison:

- Длинная история медленного роста

- Относительно высокая доходность относительно среднерыночной.

В последний раз Edison увеличил дивиденд на 3,1%. Компания наращивала свои дивиденды в среднем на 1,5% в течение последних десяти лет. Для сравнения, инфляция за этот период была в среднем около 1,9%. Рост дивидендов за последние 10 лет у компании оставляет желать лучшего.

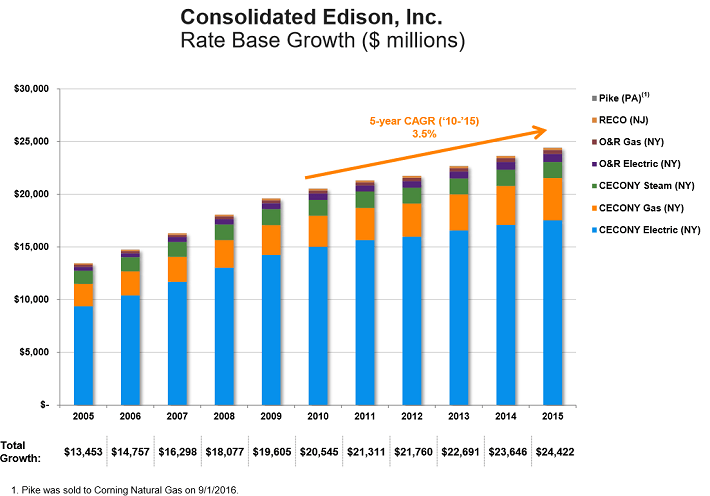

Перспективы роста и ожидаемые прибыли

В то время как дивиденды росли на 1,5% в год в среднем за последние 10 лет, прибыль на акцию у компании росла немного быстрее — на 3,1% в год. Прибыли на самом деле росли быстрее. К сожалению, Edison спонсировал часть своего роста за счет допэмиссий. Эти допэмиссии как раз и приводили к тому, что рост прибыли на акцию ограничивался 1,6 процентных пункта за последние 10 лет. С учетом того, что 95% прибыли компании поступает от регулируемой деятельности, то рост компании ограничивается главным образом ростом тарифов.

Можно ожидать, что рост прибыли компании составит 4-5% в год в будущем. Продолжающиеся допэмисси будут вредить этому росту. В целом, можно ожидать роста прибыли на акцию в районе 2,5-3,5%. Такой рост совместно с доходностью 3,7% может давать ожидаемый доход в районе 6-7% в год.

Менеджмент компании ориентируется на коэффициент дивидендных выплат в районе 60-70%. По итогам 2016 года ожидается, что коэффициент выплат будет в районе 65%. Дивидендные выплаты могут соответственно вырасти на 2,5-3,5%. Перспективы роста компании могут не показаться восхитительными, но компания действительно дает медленный (ключевое слово — медленный) и стабильный рост. Компания имеет 42 года последовательного увеличения дивидендов — это знак того, что у компании сильное и продолжительное конкурентное преимущество.

Конкурентное преимущество и стойкость к рецессии

Не сложно догадаться, что является конкурентным преимуществом у Edison. Коммунальный сектор конечно же является естественной монополией. Естественная монополия Edison обслуживает Нью-Йорк Сити. А Нью-Йорк Сити — это 7-ой крупнейший мегаполис, население которого составляет примерно 20 миллионов человек. Отрасль коммунального хозяйства сильно зарегулирована в США. Это создает дополнительные барьеры для входа на рынок.

Рост будет медленным, но рост вероятно будет продолжаться, т.к. у компании сильное и продолжительное конкурентное преимущество. По мере роста населения Нью-Йорка людям будет нужно все больше и больше электричества, газа и пара, а это значит, что, вероятно, Эдисон будет выплачивать растущие дивиденды.

Компания продает энергию. Этот продукт имеет жизненно важное значение для всей экономики. Как результат, Эдисон будет хорошо чувствовать себя во время спада.

С 2007 по 2011 год прибыль на акцию у компании изменялась следующим образом:

- 2007 — 3,48 долл. на акцию (максимум)

- 2008 — 3,36 долл. на акцию (на 3,4% ниже максимума)

- 2009 — 3,14 долл. на акцию (на 9,8% ниже максимума)

- 2010 — 3,47 долл. на акцию (восстановление, до максимума не хватило 0,3%)

- 2011 — 3,57 долл. на акцию (новый максимум)

Как вы видите, Великая Рецессия умеренно снизила прибыль на акцию в 2008 и 2009 годах.

У акций компании исключительно низкая волатильность. Edison по уровню низкой волатильности акций — на втором месте, ниже только у Johnson & Johnson’s (JNJ). Низкая волатильность акций является результатом низко рискованной деятельности.

Оценка

Эдисон торгуется на уровне 17,8 годовых прибылей. В течение последних 10 лет компания торговалась на уровне 14,5 годовых прибылей. Для сравнения — медиана P\E для S&P500 за тот же период составлял 18,2. Причина, по которой P\E компании повышенный заключается в низких процентных ставках. Низкие процентные ставки повышают цену облигаций и «облигационно-подобных» бумаг. Со своими низкими темпами роста и стабильными дивидендами, Edison ведет себя как облигация. Цена на акцию будет расти, если процентные ставки будут падать — и падать, если процентные ставки будут расти.

На данный момент инвестировать в Consolidated Edison чрезвычайно рискованно. Если сверхнизкие процентные ставки начнут расти, к чему и клонит ФРС, то цена акции будет падать.

Заключение

Edison — стабильная, медленно растущая коммунальная компания с длинной историей повышения дивидендов. Дивидендная доходность 3,7% может привлекать инвесторов, охотящихся за дивидендной доходностью. В настоящий момент акции компании очень чувствительны к процентным ставкам. Если ставки начнут расти, то цена акции может упасть существенно. Ожидаемая полная доходность Edison — 6-7% в год, так что вы можете зависнуть с ними на годы, если акция упадет на 20%.

Компания подходит для того, чтобы держать ее в долгосрочной перспективе для тех инвесторов, которые ищут доход выше среднего с очень маленьким риском снижения дивидендов. В целом же — Consolidated Edison не сильно привлекателен.

Источник: http://www.valuewalk.com/2016/10/consolidated-edison-inc-ed/

Аналитический департамент

xDirect